Artigo por Nishtha Awasthi

O renomado empresário e autor Robert Kiyosaki mais uma vez expressou sua posição otimista sobre a prata, chamando-a de a melhor oportunidade de investimento no momento em sua postagem recente na plataforma de mídia social X, sugerindo que, embora o ouro possa ultrapassar US$ 3.000, a prata é o ativo a ser observado para ganhos explosivos.

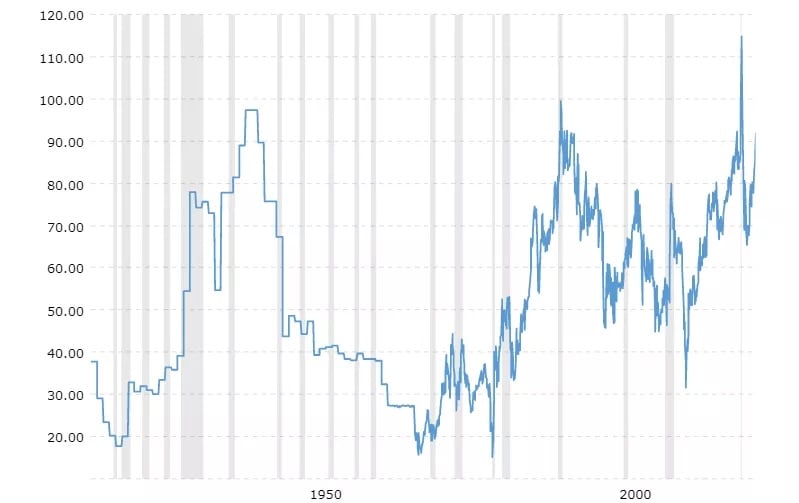

“Quando o ouro passar de US$ 3.000, uma nova alta histórica… minhas fontes dizem que a PRATA vai decolar. A prata é o melhor investimento pelo melhor preço. A prata ainda está cerca de 50% abaixo de sua alta histórica”, disse Kiyosaki em sua postagem.

De acordo com o autor de ‘Pai Rico, Pai Pobre’, a prata continua significativamente subvalorizada, sendo negociada a 50% abaixo de sua máxima histórica. “A prata é o melhor investimento pelo melhor preço”, ele afirmou, enfatizando que atualmente é uma opção acessível e promissora para investidores.

Ele acredita que a prata tem potencial para mais que dobrar de valor em um ano, chegando a US$ 70 a onça nas cotações de papel.

Apesar da acessibilidade da prata, Kiyosaki alertou que muitos investidores podem perder a oportunidade devido à inação. “A maioria das pessoas vai ‘pensar sobre isso’ e não fazer nada… à medida que a inflação aumenta, fazendo com que seu dinheiro falso fique mais fraco”, ele alertou.

Kiyosaki também destacou como a inflação está corroendo o valor da moeda fiduciária, afirmando que o preço do ouro, da prata e do Bitcoin não está realmente aumentando — na verdade, a inflação está reduzindo o poder de compra do dinheiro tradicional.

“A inflação está reduzindo o poder de compra… o valor do dinheiro falso deles”, ele comentou, acrescentando que essa tendência aumenta a lacuna entre os ricos e todos os outros.

No início do mês de fevereiro, Kiyosaki chamou o ouro e a prata de “dinheiro de Deus” e o Bitcoin de “dinheiro do povo”. Ele aconselhou os indivíduos a se afastarem das economias tradicionais e investirem em ativos que retêm valor apesar da inflação e das crises econômicas.

De acordo com Kiyosaki, “milhões estão acordando para o roubo de sua riqueza pelo governo por meio de seu dinheiro. Milhões de pessoas inteligentes estão economizando ouro real, prata real e Bitcoin”.

Seus comentários são consistentes com seu apoio de longa data a investimentos alternativos. Recentemente, Kiyosaki alertou que as próximas tarifas introduzidas pelo presidente dos EUA, Donald Trump, podem levar a um declínio de curto prazo em ouro, prata e Bitcoin — criando o que ele considera uma excelente oportunidade de compra.

Kiyosaki fez inúmeras previsões sobre crises financeiras ao longo dos anos, frequentemente apontando para a dívida do governo, inflação e instabilidade econômica como catalisadores para o colapso. Embora algumas de suas previsões não tenham se materializado dentro dos prazos esperados, suas opiniões continuam a ressoar entre aqueles que são céticos em relação às instituições financeiras tradicionais. (fonte)

Nota: Este artigo não constitui um conselho de investimento. Cada leitor é incentivado a consultar seu profissional financeiro individual e qualquer ação que um leitor tome como resultado das informações aqui apresentadas é de sua própria responsabilidade. Ao abrir esta página, cada leitor aceita e concorda com os termos de uso e isenção de responsabilidade legal completa do blog. Este artigo não é uma solicitação de investimento. O blog não fornece consultoria de investimento geral ou específica e as informações contidas no site não devem ser consideradas uma recomendação de compra ou venda de qualquer título.