De Peter Reagan para o Birch Gold Group

O Wall Street Journal anunciou a primeira falência bancária de 2024 nos EUA em 26 de abril…

‘Os reguladores estão prestes a confiscar o problemático banco da Filadélfia, Republic First Bancorp, e estão perto de um acordo para vendê-lo a outro credor, a quarta falência de um banco de alto perfil desde a primavera passada.’

Por que esta não será a última falência bancária de 2024? O WSJ capturou a situação em poucas palavras:

‘Mas os bancos regionais ainda estão em terreno instável. Dois anos de taxas mais elevadas forçaram-nos a pagar mais juros sobre os depósitos, o que tem consumido cada vez mais os lucros. Será mais difícil para eles absorver os custos de requisitos regulamentares e atualizações tecnológicas potencialmente mais rigorosos, em comparação com os megabancos… E alguns detêm elevadas concentrações de empréstimos em escritórios e outros imóveis comerciais que estão sob pressão.’

O aumento das taxas de juros efetivamente torna o crédito mais caro. Pedir dinheiro emprestado custa mais.

Isto tem o efeito de arrefecer a atividade econômica. De um modo geral, os empresários e as empresas tornam-se mais ponderados e cautelosos quando o custo do capital aumenta. As taxas hipotecárias, os empréstimos para automóveis e as taxas dos cartões de crédito também aumentam, o que torna os gastos dos consumidores mais caros.

Porém, há um pequeno problema. Taxas de juro mais elevadas reduzem o valor de mercado dos empréstimos mais antigos emitidos a taxas mais baixas. Em poucas palavras, os bancos que concederam muitos empréstimos a taxas de juros baixas NÃO estão em boa situação.

E não é só isso que está pressionando seus resultados financeiros…

Para conceder empréstimos (e ganhar dinheiro), os bancos precisam de depósitos. Pessoas como você e eu abrem uma conta corrente ou poupança. E isso não é fácil, de acordo com este relatório do WSJ:

‘Quando o Fed (e outros BCs) começou a aumentar as taxas de juro para combater a inflação, a sabedoria convencional era que isso seria uma bênção para os bancos principais. Esperava-se que aumentassem as taxas cobradas sobre os empréstimos mais rapidamente do que as pagas aos depositantes, embolsando a diferença. Em vez disso, está acontecendo o oposto.’

Quando as taxas de juro estavam baixas, como nos últimos anos, os bancos não tinham de pagar muito (ou nada) aos depositantes pelo seu dinheiro.

Porém, quando as taxas de juro sobiram, os bancos tiveram que aumentar as taxas que pagam aos depositantes para se manterem competitivos. Isto reduz significativamente os lucros, e é por isso que os lucros do primeiro trimestre dos grandes bancos foram significativamente menores.

O que vem a seguir?

Há um ano, muitos avisaram que a crise bancária de 2023 ainda não havia acabado. Este tipo de crise desenrola-se mais lentamente do que se espera.

Muita gente ouviu! Eles viram o preço da sua prata subir 16%…

Mais do que isso, porém, eles tiveram uma sensação de alívio. Eles conseguiram ignorar as notícias financeiras e se concentrar em viver suas vidas (sabendo que suas reservas estão seguras contra a inflação, e fora do sistema bancário).

Esqueça por um momento o preço da prata. Quanto vale a paz de espírito para você? Quanto o estresse de se preocupar com seu futuro financeiro está custando em termos de saúde, de atenção e de oportunidades perdidas de aproveitar a vida?

Deixe que a sua preocupação com as suas poupanças transmita a mensagem de que você vai estar devidamente diversificado com ativos seguros e resistentes à inflação, como os metais preciosos físicos. Siga as etapas necessárias para parar de se preocupar e começar a viver. (fonte)

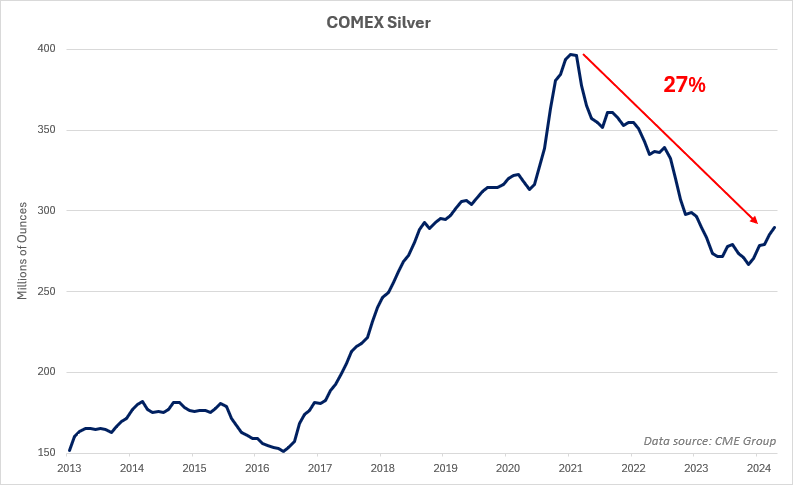

Olhe para o crescente défice de oferta da prata, não apenas para o preço

Em uma entrevista recente, Bart Melek, da TD Securities, abordou tudo sobre prata e o que devemos procurar nos próximos anos. Os investidores neste momento estão obcecados com o preço. O preço atual ao redor de US$ 27 é pouco menos de US$ 28, e US$ 28 é pouco menos de US$ 30. US$ 30 é provavelmente o nível psicológico mais importante até US$ 50, então tudo isso é compreensível.

Mas Melek vê coisas muito mais interessantes no horizonte da prata, coisas que qualquer pessoa que esteja de olho nos relatórios do Silver Institute estará bem ciente. Como observou, os défices são o nome do jogo no mercado de prata neste momento. Os próximos dois ou três anos determinarão o preço da prata, em grande parte devido à indústria.

Melek fala em “aumentar licitações” em nome da indústria automóvel quando se trata da prata como um dos mais fortes impulsionadores de preços que poderiam materializar-se num mundo que tenta avançar para as emissões líquidas zero carbono. Um fabricante de automóveis que produz um veículo de US$ 100 mil não é abalado pelas duas ou três onças de prata necessárias. No entanto, no caso de escassez de oferta, terão muita motivação para incentivar os detentores de prata a desfazerem-se de seu metal, para que esta possa ser aplicada na oferta global, o que é feito através de preços mais elevados.

Até este ponto, Melek rejeita a ideia de um défice persistente de prata, dizendo:

‘Na minha realidade, não se pode usar prata que não existe para colocar componentes eletrônicos e painéis solares.’

O que isto significa é o movimento da prata do investimento no sistema financeiro para a indústria, ou possivelmente a abertura de novas minas de prata. O primeiro certamente será mais fácil que o segundo. Quando foi a última vez que ouvimos falar da abertura de uma mina de prata?

Os decisores políticos não demonstraram qualquer intenção de abrandar no que diz respeito à energia verde e, em vez disso, estabeleceram datas claras. Portanto, a prata terá de ser utilizada na indústria, e pode-se argumentar que já existe quantidade suficiente.

A forma de transferir a prata dos investidores para a indústria é, novamente, preços mais elevados. Comparado com a platina ou o paládio, o preço da prata não desempenha um papel tão importante para os produtores de VEs. Eles podem se dar ao luxo de duplicá-lo ou triplicá-lo no caso de uma escassez de oferta, pois isso representa um aumento de custo mínimo para eles em troca de poderem retomar as operações normalmente. Mas para os detentores e comerciantes, tal ação de preços seria mais do que significativa.

À medida que a quantidade de prata não alocada diminui, Melek espera que o metal tenha um preço significativamente mais responsivo em relação à oferta e à procura do que agora. Mesmo na ausência de licitações elevadas, isto por si só deverá significar preços mais elevados da prata nos próximos cinco anos, especialmente se os investidores em prata decidirem que preferem manter a sua prata em vez de vender a preços elevados… (fonte)

Enquanto isso, na mídia de massas, os mais ricos se preparam para o pior:

Na PrataPura.com, fazemos o que fazemos porque acreditamos que riqueza de verdade é aquela que você tem em sua mão, fisicamente, e que não tem risco de evaporar por um clique num computador, ou pela falta de empatia dos governantes e donos do mundo.

Queremos ajudar nossos clientes a protegerem sua riqueza, seu dinheiro duramente conquistado, neste mundo constantemente ameaçado pelo caos, e terem controle total sobre seu patrimônio.

Nosso propósito é facilitar a formação de reservas de riqueza seguras pelos nossos clientes em face das incertezas globais e a irresponsabilidade dos emissores de dinheiro de papel. Somos a empresa pioneira no Brasil em vender, além de prata física, também barras certificadas de platina para reserva de valor.

Entre no seleto grupo de pessoas que pensam no futuro, a frente do seu tempo, e protegem sua riqueza de forma que ela dure para sempre!

Visite nossa loja online: www.loja-pratapura.com

Nota: Este artigo não constitui um conselho de investimento. Cada leitor é incentivado a consultar seu profissional financeiro individual e qualquer ação que um leitor tome como resultado das informações aqui apresentadas é de sua própria responsabilidade. Ao abrir esta página, cada leitor aceita e concorda com os termos de uso e isenção de responsabilidade legal completa do blog. Este artigo não é uma solicitação de investimento. O blog não fornece consultoria de investimento geral ou específica e as informações contidas no site não devem ser consideradas uma recomendação de compra ou venda de qualquer título.