Escrito por Greg Hunter via usawatchdog.com

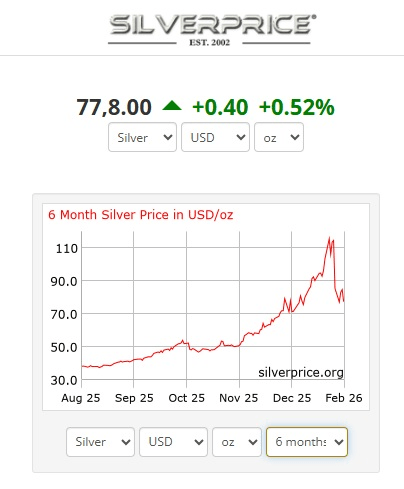

O analista financeiro e especialista em metais preciosos Bill Holter (também conhecido como Sr. Ouro) previu que, até março, a prata provavelmente sofreria uma crise de liquidez na COMEX. Em outras palavras, a demanda por prata física superaria em muito a oferta existente.

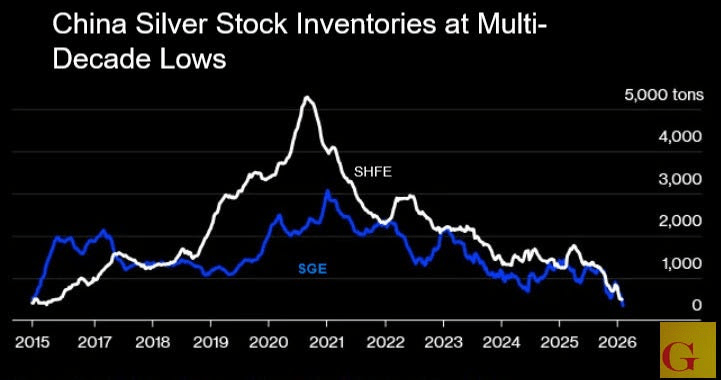

A matemática é assustadora e simples, e Holter a explica: “O estoque registrado de prata na COMEX é de 86 milhões de onças. No segundo dia de março, só havia 52 milhões de onças de prata disponíveis para entrega. Isso parece arriscado. Se eles têm 52 milhões de onças disponíveis para entrega agora, onde estarão no final do mês?

Se a prata não for entregue, o que veremos no mercado é um aumento no número de compradores que normalmente nem comprariam, exigindo a entrega… Resumindo, se a prata não for entregue, o ouro também não será. Quando isso acontecer, a confiança se quebra…

Estamos falando de dois quatrilhões de dólares em derivativos em uma economia global com US$ 350 trilhões em dívida e um PIB anual subjacente de US$ 100 trilhões. A matemática não fecha. Eu acho que a prata, e venho dizendo isso há muitos anos, será a faísca ou o pavio que acenderá o ouro, que então aciona a bomba-relógio dos derivativos. Warren Buffett chama os derivativos de “armas de destruição financeira em massa.”

O Sr. Ouro pensa: “ Quando o sistema se reconfigurar, os governos iniciarão uma onda de impressão de dinheiro que desencadeará uma hiperinflação global. […] A matemática pura da dívida pendente é que ela não pode ser paga nos termos atuais. Haverá hiperinflação das coisas de que precisamos e hiperdeflação das coisas que já temos. […] Como alguém vai comprar sua casa se não houver capital disponível? Se não houver capital, o preço terá que cair. […] É muito provável que a prata dê início à ruína do sistema financeiro.”

O Sr. Ouro acredita que esse tipo de dívida global vai se deteriorar rapidamente. Holter alerta: “Quando essa situação se agravar e entrar em colapso, ou você estará no lugar certo, ou estará fora de lugar. Se estiver fora de lugar, não conseguirá corrigir seu erro. Será um erro para a vida toda não ter se preparado.

Deixe-me dizer que há uma diferença entre estar adiantado e estar errado. De 2000 a 2005, se você comprasse ouro ou prata, você era um idiota, um completo idiota, e as pessoas pensavam que você andava por aí com um chapéu de alumínio.

Agora, estamos no ponto em que o melhor lugar para ter investido seu dinheiro desde janeiro de 2000 seria em ouro ou prata. Quando Noé estava construindo sua arca, ele parecia estar errado. Ele não estava errado – ele apenas estava adiantado.”

Nota de Isenção de responsabilidade: Este artigo não constitui um conselho de investimento. Cada leitor é incentivado a consultar seu profissional financeiro individual e qualquer ação que um leitor tome como resultado das informações aqui apresentadas é de sua própria responsabilidade. Ao abrir esta página, cada leitor aceita e concorda com os termos de uso e isenção de responsabilidade legal completa do blog. Este artigo não é uma solicitação de investimento. O blog não fornece consultoria de investimento geral ou específica e as informações contidas no site não devem ser consideradas uma recomendação de compra ou venda de qualquer título.