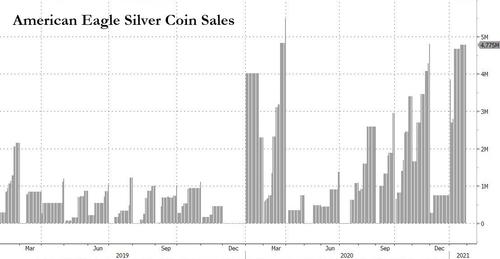

Justamente quando esperávamos que a Casa da Moeda dos Estados Unidos pudesse ter trabalhado seu caminho através da acumulação de moedas de ouro e prata impulsionada pela pandemia, um novo aumento na demanda agravou a escassez de oferta. No ano passado, a Casa da Moeda dos EUA viu um aumento de 258% na compra de moedas de ouro e um aumento de 28% nas moedas de prata, com grandes compras continuando em 2021. Eles provavelmente não planejaram o que aconteceu a seguir …

Na esteira do triunfante frenesi GameStop (embora breve) do Reddit, os day traders procuraram um novo alvo. Alguns optaram pela prata. Em meio a alegações de que o preço da prata deveria estar mais perto de $ 1.000 do que $ 25, os day traders migraram para o ouro e a prata. Isso piorou ainda mais a crise de abastecimento em curso.

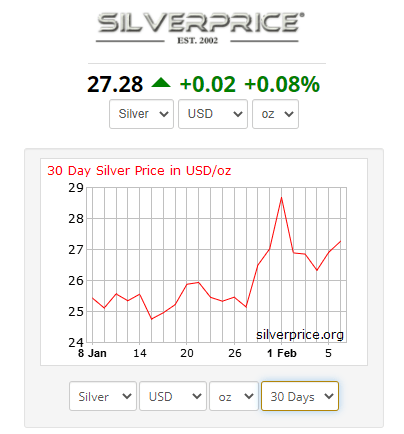

Embora o preço dos papéis de prata ainda esteja sendo negociado em torno de US $ 27, a dinâmica da oferta conta uma história diferente. No entanto, não é apenas uma demanda inesperada que está causando problemas.

Conforme observado por um varejista de moedas de metais preciosos, “Haveria uma congestão na cadeia de suprimentos de barras de prata que tornava as Silver Eagles mais escassas de qualquer maneira.” Isso ocorre porque a Casa da Moeda dos EUA está atualmente mudando os designs de suas moedas de ouro e prata American Eagle, que devem estrear neste verão no norte. Assim que estiver disponível, a Casa da Moeda dos EUA racionará a distribuição de moedas de ouro, prata e platina para os revendedores devido à grande demanda.

Do outro lado da equação, a própria Casa da Moeda dos EUA encontrou problemas para garantir um número suficiente de peças de metais preciosos para a cunhagem em moedas, bem como problemas de capacidade em suas fábricas.

O que isso faz com o preço dos produtos disponíveis? Todas as moedas e barras de prata disponíveis são vendidas com margens significativamente mais altas do que o preço à vista nos mercados de papéis. (fonte)

O SilverSqueeze atinge Londres e o fundo de papéis SLV avisa sobre prata disponível limitada

Há menos de uma semana de ‘Houston, temos um problema”: com o surgimento do SilverSqueeze, os ETFs (Exchange-Traded Fund, um fundo de investimento negociado na Bolsa de Valores como se fosse uma ação) lastreados em prata que afirmam manter sua prata em Londres, agora respondem por 85% de toda a prata declarada como armazenada nos cofres da LBMA (London Bullion Market Association) em Londres (mais de 28.000 toneladas do total de 33.609 toneladas da LBMA ). Isso, para quem consegue somar 2 e 2, não deixa muita prata disponível em Londres para os fundos ETF de prata ou para qualquer outro, especialmente o maior fundo de prata do mercado, o gigante iShares Silver Trust (SLV), que não vamos esquecer, tem o infame JP Morgan como custodiante.

Que o SLV viu influxos maciços de dólares no final de janeiro e início de fevereiro, com saltos correspondentes nas propriedades de prata reivindicadas, agora é amplamente conhecido, mas vale a pena repetir aqui, para o que está por vir.

3.416,11 toneladas de prata?

O intenso interesse do mercado no iShares Silver Trust (SLV) começou em 28 de janeiro, quando um enorme volume de 152 milhões de ações foi negociado na NYSE Arca. Novamente na sexta-feira, 29 de janeiro, o SLV negociou um grande volume de 113 milhões de ações. Isso levou a um aumento nas ‘Ações em circulação’ da SLV na sexta-feira, 29 de janeiro, de 37 milhões de ações, e uma reclamação no mesmo dia do JP Morgan, o custodiante do SLV, de que havia aumentado a prata mantida no SLV em 37,67 milhões de onças (1.171 toneladas ), alegadamente provenientes dos cofres da LBMA em Londres.

Na segunda-feira, 1º de fevereiro, mais 280 milhões de ações SLV foram negociadas na NYSE e, no final do dia, as ações da SLV em circulação subiram 20 milhões. Naquele dia, a SLV alegou adicionar mais 15,376 milhões de onças de prata (478,25 toneladas) aos cofres da LBMA em Londres, cerca de três quartos do valor das novas ações de papel da SLV criadas naquele dia.

Na terça-feira, 2 de fevereiro, com as negociações de SLV ainda elevadas na NYSE, o iShares Silver Trust criou um número massivo de 61.350.000 novas ações SLV, elevando as ações SLV em circulação para 729,1 milhões. No mesmo dia, JP Morgan e Blackrock alegaram ter adicionado enormes 56,783 milhões de onças de prata (1.766 toneladas) ao SLV (novamente tudo em Londres), uma quantidade incrível em qualquer medida, mas ainda longe de refletir o total de 118,45 milhões no total de novas ações que haviam sido criadas entre sexta e terça-feira (o que os levou a ajustar para baixo as ações em circulação em 8,6 milhões na quarta-feira, 3 de fevereiro).

Ao longo desse tempo, você pode ver uma relação quase um por um entre a mudança no número de ações SLV em circulação e a quantidade de onças de prata alegadas como adicionadas ao SLV.

Entre a sexta-feira, 29 de janeiro, e a quarta-feira, 3 de fevereiro, inclusive, as ações da SLV em circulação aumentaram em 109,85 milhões. Durante o período de 3 dias, de sexta-feira, 29 de janeiro a terça-feira, 2 de fevereiro, o SLV afirmou ter adicionado incríveis 109,83 milhões de onças de prata (3.416,11 toneladas), com as participações de barras de prata aumentando de 567,52 milhões de onças de prata para 677,35 milhões de onças (de 17.651,77 toneladas para 21.067,88 toneladas).

De acordo com as listas diárias do SLV, essas 3.416,11 toneladas extras de prata adicionadas ao SLV entre 29 de janeiro e 2 de fevereiro foram na forma de 113.501 barras de prata Good Delivery (as barras pesando aproximadamente 1000 onças cada). Mais uma vez, de acordo com a lista do SLV, essas barras foram adicionadas em cinco cofres de Londres que o SLV usa, nomeadamente cofre Brinks no Premier Park London (45,5%), cofre Loomis London (27,7%), cofre Brinks Unit 7 Radius Park London (15,5 %), o cofre do Malca Amit em Londres (6,0%) e o cofre do próprio JP Morgan em Londres (com míseros 5,3%).

Na verdade, de acordo com as listas, o SLV só começou a explorar a prata no cofre do parque Brinks Premier na segunda-feira, 1 de fevereiro, e só começou a retirar a prata mantida no cofre do Loomis em Londres na terça-feira, 2 de fevereiro. O que para algumas pessoas pode parecer um caso de desespero ou talvez até pânico.

Adicionar 3.416,11 toneladas de prata ao SLV entre 29 de janeiro e 2 de fevereiro não é algo que o JP Morgan possa facilmente afirmar que fará novamente.

É por isso que é particularmente interessante que na quarta-feira, 3 de fevereiro, logo após alegar adicionar 3.416 toneladas de prata ao SLV batendo freneticamente nos cofres da LBMA em Londres, o prospecto do iShares Silver Trust foi alterado e o seguinte texto foi adicionado:

“A demanda por prata pode exceder temporariamente o fornecimento disponível que seja aceitável para entrega ao Fundo, o que pode afetar adversamente um investimento nas Ações.

Na medida em que a demanda por prata excede o suprimento disponível naquele momento, os Participantes Autorizados podem não ser capazes de adquirir prontamente quantidades suficientes de prata necessárias para a criação de uma Cesta.

As cestas podem ser criadas apenas por Participantes Autorizados e são emitidas apenas em troca de uma quantidade de prata determinada pelo Agente Fiduciário que atenda às especificações descritas abaixo em “Descrição das Ações e do Acordo de Fideicomisso – Depósito de Prata; Emissão de cestas ”em cada dia em que a NYSE Arca estiver aberta para negociação regular. A especulação do mercado em prata pode resultar no aumento dos pedidos de emissão de cestas.

É possível que os Participantes Autorizados não consigam adquirir prata suficiente que seja aceitável para entrega ao Fundo para a emissão de novas Cestas devido a uma oferta limitada então disponível juntamente com um aumento na procura das Ações.

Em tais circunstâncias, o Fundo pode suspender ou restringir a emissão de Cestas. Tal ocorrência pode levar a uma maior volatilidade no preço das Ações e desvios, que podem ser significativos, no preço de mercado das Ações em relação ao NAV. ”

Além do parágrafo acima sobre a demanda de prata excedendo a oferta de prata disponível, o prospecto do SLV também acrescentou dois outros parágrafos sob o primeiro, um dos quais prevendo movimentos voláteis de preços de ações que podem não estar correlacionados ao preço de prata:

“Riscos Relacionados às Ações

Um aumento repentino na demanda por Ações que temporariamente excede a oferta pode resultar na volatilidade do preço das Ações.

Pode ocorrer uma mudança significativa no sentimento dos investidores em relação à prata. Os investidores podem comprar Ações para especular sobre o preço da prata ou para cobrir a exposição à prata existente. A especulação sobre o preço da prata pode envolver exposições longas e curtas. Na medida em que a exposição curta agregada excede o número de Ações disponíveis para compra, os investidores com exposição curta podem ter que pagar um prêmio para recomprar Ações para entrega aos credores de Ações.

Por sua vez, essas recompras podem aumentar drasticamente o preço das Ações até que sejam emitidas Ações adicionais através do processo de criação. Isso pode levar a movimentos voláteis de preços em Ações que não estão diretamente correlacionados ao preço da prata. “

Com humor, o terceiro novo parágrafo inserido no prospecto do SLV explica que o preço da prata, que não se esqueça, é um preço de papel definido pelo domínio dos bancos de lingotes na COMEX e na LBMA de Londres, está sujeito a flutuações extremas que não estão relacionadas a oferta e demanda física de prata, mas, infelizmente, não há menção das manipulações do preço da prata durante anos pelas quais JP Morgan e outros comparsas da LBMA foram processados recentemente:

“O preço de negociação das Ações foi recentemente, e pode continuar a ser, volátil.

O preço de negociação das Ações tem sido altamente volátil e pode continuar a estar sujeito a grandes flutuações em resposta a vários fatores. O mercado de prata em geral experimentou flutuações extremas de preço e volume que muitas vezes não têm relação ou são desproporcionais a fatores como o uso da prata em joias, tecnologia e aplicações industriais, ou custos e níveis de produção nos principais países produtores de prata, como China, México e Peru. Em particular, as interrupções da cadeia de abastecimento resultantes do surto de COVID-19 e a especulação dos investidores contribuíram significativamente para as recentes flutuações de preço e volume. ”

Se o pequeno aperto na GameStop causou explosões entre alguns fundos de hedge em Wall Street, imagine como será um pequeno aperto na oferta global de prata quando esses fundos acordarem para a possibilidade de que o SLV “não possa adquirir prata suficiente aceitável para entrega “. (fonte)

Proteja suas economias em prata física, antes que ela fique cara demais!