Por Matt Whittaker – U.S. News

Dado que a prata é um metal precioso, você pode se perguntar se poderia usá-la como

proteção contra a inflação, como o ouro, por uma fração do preço. Afinal, a prata estava

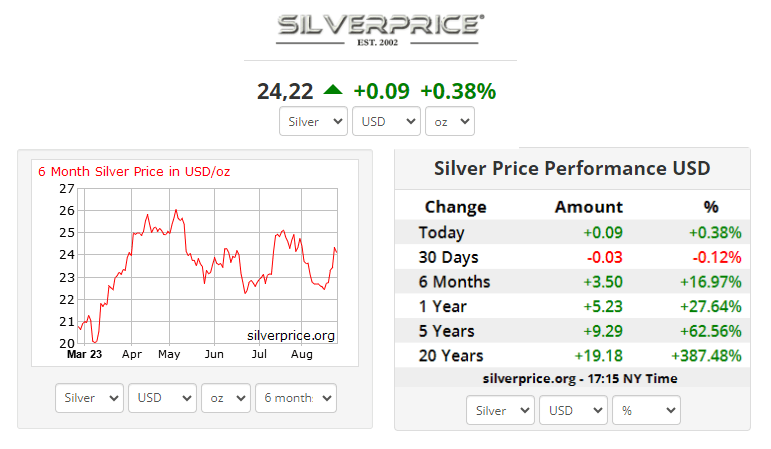

apenas cerca de US$ 24 a onça em 23 agosto, enquanto o preço do ouro estava em torno de

US$ 1.919.

A resposta é que a prata tem características de investimento semelhantes às do ouro, inclusive

como proteção contra o aumento dos preços ao consumidor. Mas não funciona exatamente da

mesma forma que o metal amarelo e o seu mercado menor pode contribuir para a volatilidade.

Tanto o ouro quanto a prata são transformados em barras, moedas e joias para investidores

que desejam manter o metal físico. Mas uma diferença fundamental em relação à prata é que

ela tem uma ampla gama de aplicações industriais, inclusive em eletrônicos, automóveis,

espelhos e purificadores de água. A prata também é utilizada em painéis solares e veículos

eléctricos, cuja procura está a aumentar à medida que a economia global transita dos

combustíveis fósseis para as energias renováveis.

Esta utilização industrial pode ajudar a prata como proteção contra a inflação de uma forma

não vista no mercado do ouro, porque o aumento dos preços acompanha frequentemente o

crescimento económico e uma procura crescente de bens que utilizam prata. Ao mesmo

tempo, isto acrescenta um elemento de volatilidade à prata, vinculando-a mais aos ciclos

económicos de expansão e queda.

“O ouro tem desempenhado tradicionalmente um papel mais proeminente como ativo de

reserva monetária detido pelos bancos centrais, o que lhe confere uma reputação mais forte

como reserva de valor e proteção contra a inflação”, afirma Michael Ashley Schulman, diretor de investimentos da Running Point Capital Advisors. “A prata, por outro lado, tem tido um

papel menos central no sistema monetário internacional. O valor da prata está mais sujeito ao seu uso e versatilidade como metal industrial.”

História do Preço da Prata

Desde 1915, o preço da prata ajustado à inflação aumentou cerca de 50%, indicando que, a longo prazo, o preço do metal pode ultrapassar a inflação.

Mas em intervalos de tempo mais curtos, a prata, como muitas mercadorias, pode ser bastante volátil. Por exemplo, a prata comprada em 1915 tinha perdido cerca de metade do seu valor ajustado pela inflação em 2001. O preço da prata disparou para cerca de 64 dólares por onça

em 2011 devido a preocupações sobre o programa de flexibilização quantitativa do FED e à instabilidade na Europa após a crise financeira global. Mas em 2020, o preço da prata caiu para

menos de 12 dólares durante a pandemia. Mais tarde, disparou para cerca de 30 dólares no

início de 2021, à medida que as expectativas de uma recuperação económica global se

consolidavam.

“Assim como o ouro, a prata é um metal precioso que tradicionalmente serviu como proteção

contra a inflação para os investidores”, diz Thomas Westwater, analista da tastelive, uma rede financeira para negociação de opções e futuros. “No entanto, o desempenho do metal nos últimos anos levantou questões sobre esse papel.”

Westwater atribui o fraco desempenho da prata no curto prazo como uma proteção contra a

inflação à política monetária.

“Ao contabilizar a inflação, as taxas de juros subiram significativamente desde 2021”, diz ele.

“Essas taxas reais impactaram negativamente os metais preciosos, drenando a liquidez do

mercado.”

Perspectivas para Prata em 2023

Tal como o ouro, a evolução do preço da prata durante o resto do ano terá provavelmente

muito a ver com a trajetória da taxa de juros do FED.

Tal como acontece com o ouro, o aumento das taxas de juro prejudica o apelo da prata como

investimento porque o metal não paga juros como os títulos do Tesouro.

Tanto a prata como o ouro também competem por dólares de investimento com ações. Assim,

o vento favorável para ambos os metais, caso o FED deixe de aumentar as taxas de juro este

ano, poderá ser contrariado pelo apelo das ações, se isso acontecer, diz Westwater.

“O ambiente atual de inflação ainda elevada e gastos deficitários descontrolados sempre foi a

principal visão otimista para os metais preciosos”, diz Keenan. “Mas as taxas mais altas ainda são um obstáculo, apesar do aumento das taxas pelas mesmas razões pelas quais os traders estão comprados em ouro e prata.” (fonte)

O que está em alta: rali de cobertura de posições vendidas eleva a prata

Por Nitesh Shah, Chefe de Commodities e Pesquisa Macroeconômica, WisdomTree Europe

Com uma recuperação de 7,95% na semana passada (as 16h30 de 23/08/2023)1, a prata está prestes a reverter todas as perdas do mês passado. A baixa do metal está se revertendo

rapidamente.

O posicionamento especulativo líquido em futuros de prata caiu 88% no mês encerrado em

15/08/2023, posicionando-se agora 1 desvio padrão abaixo da sua média de 5 anos. No

entanto, suspeitamos que posições vendidas excessivas estavam sendo cobertas na semana

passada.

Desde que atingiu um mínimo local intradiário de US$ 22,35/oz às 13h30 de 15/08/2023, os

preços da prata saltaram para US$ 24,27/oz às 16h30 de 23/08/2023 (+8,6%). Esse ponto baixo

parece corresponder aos níveis de suporte implícitos de Fibonacci, olhando para o

desempenho da prata acumulado no ano. Às 16h30 do dia 23/08/2023, a prata parece ter

rompido a resistência de retração de 61,8%, o que os analistas técnicos considerariam um sinal

de alta. O próximo nível de retração (76,4%) está em US$ 24,66/oz e veremos se apresenta

suporte ou resistência.

O estoque de prata nos cofres da London Bullion Market Association, que caiu vertiginosamente em 2022 (-28%), se estabilizou e ganhou 3% no ano até julho de 2023. Isso indica que mais investidores institucionais estão alocando para prata, este ano, mas a partir de uma base muito baixa no ano passado. A participação da prata em mercadorias negociadas em bolsa (ETC) diminuiu apenas modestamente em 2023 até agora (4%) após um declínio de 15% em 2022 (fonte: Bloomberg, 23/08/2023). Assim, embora os investidores de ETC já não estejam a abandonar o metal de forma agressiva como fizeram em 2022, ainda não estão a reconstruir.

A WisdomTree testemunhou um aumento colossal de 198% nas visualizações de páginas sobre prata na web nos dez dias até 23 de agosto de 2023 nos dez dias anteriores, possivelmente indicando que a prata está mais uma vez chamando a atenção dos investidores. (fonte)